Budgetieren für Anfänger: So viel kostet meine Firma

Wer sich selbstständig macht, muss eines wissen: Billig wird es nicht. Von der Gründungsphase bis hin zum Einstellen des ersten Mitarbeiters und die Begleichung des Sozialversicherungsbetrages fallen regelmäßig Kosten an. Manche tauchen gefühlt klammheimlich auf. Wir haben uns angesehen, womit Startups – vor allem am Anfang – rechnen muss.

How to

Vorab: Die unterschiedlichen Unternehmensformen entsprechen unterschiedlichen Budgetierungs-Formen. Dieser Artikel soll als eine Art Check-Liste dienen, um keinen Kostenpunkt zu vergessen. Wie die Kosten im individuellen Fall aussehen, lässt sich durch Beispiele errechnen.

Die Gründungskosten

Gründet man eine Firma, fallen ganz zu Beginn vor allem Bürokratie-Kosten an. Darunter fallen Bearbeitungsgebühren von notariell beglaubigten Papieren, unter Umständen die Erstellung eines polizeilichen Führungszeugnisses, die Mitgliedschaft bei der Wirtschaftskammer oder die Kammerumlage.

Wie hoch der Kostenfaktor ist, hängt mit der Wahl der Rechtsform zusammen. Die günstigste Rechtsform ist das Einzelunternehmen. Grob kann man sagen, dass die Gründungskosten zwischen 70 Euro und 2.500 Euro liegen. Ist man Neugründer, profitiert man vom Neugründer-Fördergesetz – und spart sich einen Großteil der Kosten.

Sozialversicherung

Verlässt man eine feste Anstellung in Richtung Selbstständigkeit, ist vor allem eines ungewohnt: Die Sozialversicherung muss plötzlich selbst bezahlt werden. Fällig wird der vorgeschriebene Betrag quartalsweise. Als Jungunternehmer hat man die ersten zwei Jahre nach der Gründung eine fixe Mindestbeitragsgrenze (für die Krankenversicherung) und man muss nicht mehr bezahlen – selbst wenn die Einkünfte eigentlich höher wären. Dieser Betrag liegt bei rund 540 Euro pro Quartal, macht 180 Euro im Monat. Später berechnet sich die Versicherungssumme etwas anders: Beitragsgrundlage stellen die Einkünfte des Gewerbebetriebes dar, wobei die Basis der Jahreseinkommensbescheid ist. In der Krankenversicherung sind 7,65 %, in der Pensionsversicherung sind 18,50 % und in der Selbstständigenvorsorge sind 1,53 % der Beitragsgrundlage zu entrichten. Die Unfallversicherung ist ein fixer Betrag (momentan € 9,33 monatlich).

Wie man selbst überlebt oder „Die Gewinnvorauszahlung“

Ist man Unternehmer, verdient man kein Gehalt mehr. Man zahlt sich selbst einen Vorschuss auf den Jahresgewinn – genannt „Gewinnvorauszahlung“ – aus. Als Einzelunternehmer und Personengesellschafter führt man unter dem Jahr vorerst keine Steuer ab – das muss bis zum April des Folgejahres passieren. Hier wird zur Grundlage der gesamte Vorjahresgewinn herangezogen.

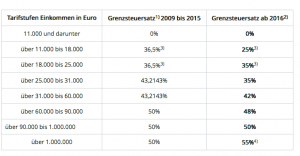

Achtung: Als Gewinn werden alle Summen zusammengefasst, die übers Jahr entweder als Vorauszahlung überwiesen wurden plus der Summe, die idealerweise am Jahresende am Konto übrig bleibt. Die Einkommenssteuer wird gestaffelt ermittelt.

Dabei gilt: Unter 11.000 Euro jährlichem Gewinn muss nichts versteuert werden. Die Tabelle des Bundesministeriums für Finanzen schlüsselt die gestaffelten Steuerstufen wie folgend auf:

Bei einer GmbH sieht die Rechnung ein wenig anders aus

Bevor der Gewinn einer GmbH ermittelt wird, sind 25% Körperschaftssteuer zu entrichten.

Beispiel gefällig?

Gewinn vor Steuer: 40.000 Euro (100%)

davon: 25 % Körperschaftssteuer: 10.000 Euro (25%)

Gewinnausschüttung: 30.000 Euro (75%)

davon 27,5% Kapitalertragssteuer: 8.250 Euro (20,625%)

Gesellschafter erhält: 21.750 Euro (54,375%)

Steuerbelastung: 18.250 Euro (45,625%)

Geld, das einem gar nicht selbst gehört: die Umsatzsteuer

Obwohl die Umsatzsteuer das Konto füllt, darf man sich von ihr nicht täuschen lassen. Diese Steuer ist ein „Durchlaufposten“ für Unternehmer. Man nimmt die zehn bis 20 Prozent ein, muss sie aber wieder weitergeben. Und zwar entweder quartalsmäßig oder monatlich an das Finanzamt. Deswegen muss man sich angewöhnen, immer in Nettobeträgen zu rechnen und auf jeden Fall sicherzustellen, dass man zum Zahlungszeitpunkt der Steuer liquide ist.

Bürokosten, Transportkosten, Werbekosten

Neben den oben angeführten Fixkosten, gibt es selbstverständlich „variable“ Kosten, deren Höhe man selbst bestimmen kann. Dazu zählen Aufwände für Büroräumlichkeiten, Transportkosten (zb. für Kundentermine) und Werbe- und Marketingkosten, um die eigene Unternehmung bekannter zu machen. Damit man nichts vergisst, haben wir eine kleine Zusammenfassung der möglichen Posten erstellt:

- Büro-Miete (ersatzweise Raumkosten des heimischen Arbeitszimmers)

Einzelunternehmer müssen nicht immer ein ganzes Büro für sich alleine suchen. Sie können zu Beginn ihrer Gründung entweder von Zuhause arbeiten oder sich einen Platz in einem CoWorking-Büro suchen. Durch die gemeinschaftliche Nutzung mindern sich die Kosten von zumindest 500 Euro auf 300 Euro. - Werbung

- Büroausstattung

- Büromaterial

- Telekommunikations- und Onlinekosten (Abos, Software-Abos, …)

- Darlehenszinsen

- Reisekosten

- Beratungs- und Weiterbildungskosten

- gegebenenfalls Personalkosten (Hilfskräfte)

- betriebliche Versicherungen

- Beratung und Weiterbildung

- (Abschreibungen auf) Geschäftswagen und

- (Abschreibungen auf) Büroausstattung, Computer und Peripheriegeräte.

Mitarbeiter im Unternehmen

Wer nicht alleine arbeitet, sondern Unterstützung von Mitarbeitern braucht, muss natürlich auch diese Kosten einkalkulieren. Hat man zum Beispiel einen Brutto-Monatslohn von 2.200 Euro (38,5 Stunden/ Woche) vereinbart, geht die Rechnung für den Arbeitgeber wie folgt:

Gehalt:

Brutto-Bezug monatlich: 2.200 Euro

Urlaubsgeld (13. Gehalt): 2.200 Euro

Weihnachtsgeld (14. Gehalt): 2.200 Euro

= Jahresbruttobetrag: 30.800 Euro

PLUS

Lohnnebenkosten:

Summe Lohnnebenkosten pro Monat inkl. anteiliger Sonderzahlungs-LNK: 792 Euro

= Jahresbetrag: 9.498 Euro

Gesamtbelastung: 40.298 Euro pro Jahr

Ein nützlicher Rechner, um die Gesamtsumme für Mitarbeiterkosten auszurechnen, ist der Lohnnebenkosten-Rechner. Achtung: Über das Arbeitsmarktservice gibt es zahlreiche Fördermöglichkeiten für Mitarbeiter. Es zahlt sich auf jeden Fall aus, einen Termin mit einem Betreuer zu vereinbaren und sich zu informieren.

Tipp:

Vor allem in den ersten Jahren zahlt es sich aus, einen Wandkalender anzufertigen, in dem regelmäßige Ausgaben notiert sind. Dort finden sich Umsatzsteuerzahlungen, Urlaubs- und Weihnachtsgeld für Mitarbeiter sowie die SVA-Beiträge wieder und helfen, nicht den Blick über Phasen zu verlieren, in denen man auf jeden Fall Liquidität beweisen muss.

Veröffentlicht am 13. September 2017